この記事は、産休・育休手続に不慣れな企業担当者の方でも迷わず対処できるよう、全7回に渡り各手続をスケジューリングし、ナビゲーション形式で解説しています。

<この記事はこのような方におすすめです>

✅初めて産休・育休手続きをする企業担当者の方

✅産休に続けて育休を取得する場合の手続きについて知っておきたい企業経営者の方

✅産休に続けて育休を取得する場合の手続きについておさらいしたい方

はじめに

「産休・育休」取得実績が乏しい企業の経営者・労務担当者の方は、社員から申出を受けた際、「何をすればよいのか?」すぐに分からず困ってしまうことがあるのではないでしょうか?

「産前産後休業」および「育児休業」制度の内容は多岐に渡り、行うべき手続きも非常に多いため、常にルールや手続き方法をインプットしておくのは、あまり現実的ではありません。

このため、手続きが必要となった際に「どのような手続きをすべきか?」と「いつまでにそれを行うべきか?」を順序立てて確認できる記事を執筆しました。

この記事では、「産前産後休業」および「育児休業」の手続きをリストアップし、スケジュール順にそのポイントを全7回に渡り解説していきます。

他の回をご覧になりたい方はこちらをご参照下さい。↓

この記事を活用するにあたっての注意点

この記事では、手続き時の「必要書類」について「書式」や「書き方」の解説はしておりません。

具体的な「必要書類」や「書き方」については、「日本年金機構」ページへの「リンク」を貼らせていただきましたので、そちらをご参照下さい。

また、船員保険に加入する方、および共済組合等に加入する公務員の方は除いて解説しておりますのでご了承下さい。

なお、この記事の解説対象となる方は、会社を通じて・・・

- 健康保険(「全国健康保険協会(協会けんぽ)」又は「健康保険組合」)

- 厚生年金保険

- 雇用保険

に加入している社員の方(使用人兼務役員を含む)となります。

上記に加入せず・・・

- 国民健康保険(国民健康保険組合を含む)

- 国民年金

に加入している社員の方

- 雇用保険に加入していない会社役員の方

は、この記事の解説対象となりませんのでご注意下さい。

また、雇用保険に加入している社員の方であっても・・・

- 産休開始日前2年間の合計加入月数が12か月に満たない方(*1)

- 退職予定の方

- 育児介護休業法で認める理由以外で「育児の為の休業」を取得した方(*2)

については、雇用保険から「育児休業給付金」を受給することができませんのでご注意下さい。

(*1)(*2)詳細については以下の記事もご参照下さい。

■当事務所では、小規模企業でも産休・育休手続きを円滑に進められるよう・・・

産休・育休手続ナビゲーション+申請手続代行サービスを

顧問契約不要・安心の一括スポット料金でご提供しております。

メールのみで・・・

- お申込み(別途 書面の郵送が必要となります)

- 最新の産休・育休制度情報収集

- 産休・育休、各種事務手続のアウトソーシング

まで、一筆書きで完了させることができる画期的なサービス内容となっております。

- 産休・育休取得実績が乏しい小規模企業のご担当者様

- ご多忙につき、「情報収集の時間確保」が難しいご担当者様

- 業務中断せず、自分のペースで支援を受けたいご担当者様

から大変ご好評いただいております。

【全国47都道府県対応】

メールで気軽に支援が受けられる!

あわせて、当事務所では、小規模企業の産休・育休をバックアップすべく・・・

育休関連助成金の申請サポート【事前手数料なし / 完全成果報酬制】を行っております。

(東京しごと財団 働くパパママ育業応援奨励金 の併給申請サポートも可能です)

◆育休推進企業に向けては、育休関連経費を大幅に上回る助成金制度が準備されています。

完全オンライン対応で、就業規則等改定~助成金申請代行まで個別にサポート致します。

分かりやすい完全成果報酬制!

✅ 受給時のみ〔受給額×30%+消費税〕をお支払いいただきます。

✅ 申請要件となる育児介護休業規程等の改定作業も成果報酬の枠内でサポート!手付金等、その他の費用は一切かかりません!

✅ 税理士・同業社労士先生等からのご紹介(外注)案件にも対応致します。(顧問先様とスポット契約させていただきます)

まずは、助成金利用が可能か?無料診断も行っております!

メールで気軽に無料診断!

◆当事務所は産休・育休および介護休業関連に特化した専門事務所です!

CLASSY. 2024年2月号に掲載されました。

企業実務2025年2月号に寄稿しました。

2025年4月「@Living」の取材に協力しました。

2025年9月「読売新聞オンライン」の取材に協力しました。

【両立支援等助成金・東京都奨励金 活用のご案内】

従業員の育休取得を推進する中小企業に対しては、非常に手厚い助成金・奨励金制度が設けられています!

まずは、助成金利用が可能か?無料診断を行っております!

メールで気軽に無料診断!

育休関連の助成金・奨励金制度について知りたい方は、以下のサイトもご参照下さい。

欠員補充コストでお悩みの事業主様には、是非とも知っておいていただきたい内容となっています。

産休・育休関連情報 総合ページへのリンクはこちら!

以下のページからアクセスすれば、産休・育休関連の【各種制度・手続き情報】【最新の法改正情報】から【助成金関連情報】まで、当サイトにある全ての記事内容を閲覧することができます。

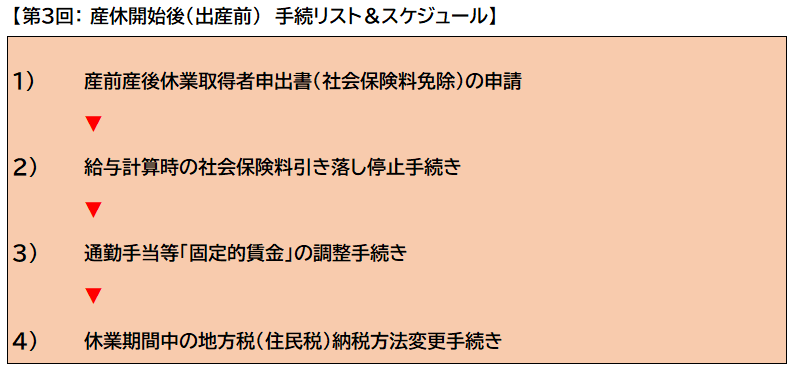

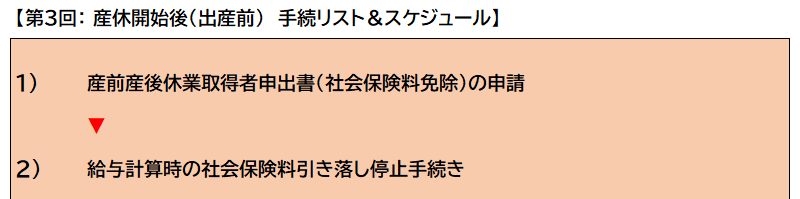

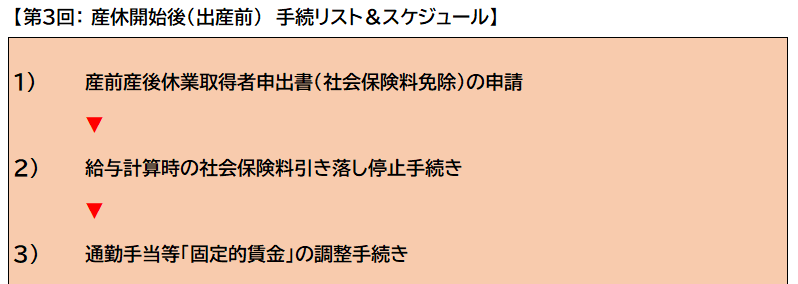

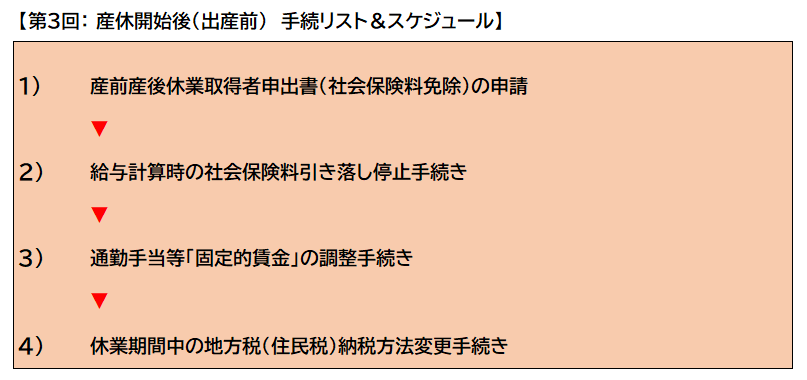

産休開始後(出産前)の手続き

この記事では・・・

- 従業員の方が出産に伴い「産前産後休業」を取得してから

- 子が1歳になるまで「育児休業」を続けて取得する

前提で、会社側の担当者が行うべき手続きをリストアップし、スケジュールに沿ってポイントを解説しています。

今回は、第3回として、「産休開始後(出産前)の手続き」について解説していきます。

1)産前産後休業取得者申出書(社会保険料免除)の申請

出産予定の従業員の方が産休に入りましたら、まずは「産前産後休業」期間中の「社会保険料免除」申請手続きを行います。

産休期間中の社会保険料免除を受けるためには、日本年金機構(健康保険組合加入企業の場合は当該組合)に対し、「産前産後休業取得者申出書」の提出が必要となります。

【社会保険料免除の開始月と終了月】

まずは、今一度おさらいですが・・・

保険料が免除となるのは、「産休を開始した月」~「産休終了日の翌日が属する月の前月」まで

となります。

よって、「産休を終了する月」は、月末日まで休業していないと免除の対象になりません。

ただし、「産休」に引き続き「育休」を取得するのであれば、「育休を開始した月」から再度、保険料は免除となりますので、免除期間に継ぎ目が発生することはありません。

【出産予定日より前に出産した場合の取扱い】

「出産予定日」より前に出産した場合は、「労働基準法で定める産前休業期間」は短くなります。

いっぽう、「健康保険法で定める産前休業期間」については、

「実際の出産日」から数えて42日前(多胎妊娠98日前)までの間に・・・

「妊娠・出産のため労務に服さなかった」年次有給休暇や所定休日、欠勤日がある場合

その日についても産前休業期間に含めてよい

ことになっています。

つまり、実際の「出産日」が早まった分、「産休開始日」も繰り上げた結果・・・

その中に妊娠・出産のため労務に服さなかった「年次有給休暇」や「所定休日」「欠勤日」が新たに含まれることとなった場合は、その日についても「産前休業期間」に追加することができます。

よくあるのは、労働基準法で定められた「産前休業期間(出産予定日の42日〔多胎98日〕前から)」よりも早く産休入りしたい場合に、「所定休日」と「年次有給休暇」を「産休開始日」の前にくっつけて休業を開始するケースです。

上記のような場合で、「当初産休開始日」が月初近くにあり、「健康保険法で定める産前休業期間の開始日」が「前月」に繰り上がった場合には、その「前月」分から社会保険料の免除を受けられるよう変更となります。

なお、「前月」分から社会保険料免除を受けられるよう変更となった場合で、繰り上がった月の保険料をすでに徴収済の場合は、職場復帰後の保険料徴収時に調整を行うか、返金を行う必要が出てきますので注意が必要です。

【社会保険料免除を受けるためには申請が必要】

産休期間中の社会保険料免除を受けるためには、日本年金機構(健保組合加入企業の場合は当該組合)に対し、「産前産後休業取得者申出書」の提出が必要です。

この申出を行うことにより、「会社負担分」「従業員本人負担分」ともに、「健康(介護)保険料」「厚生年金保険料」が免除されます。

なお・・・

この申出書は、原則「産休期間中」に提出しなければなりません。

ただし、「出産日」が確定しないと「産後休業期間(出産日の翌日から56日間)」は確定しません。

また、先ほども解説しました通り「もともとの産休開始日」が月初近くにある場合は、「健康保険法で定める産前休業期間」の開始日が前月に繰り上がる場合もあります。

このため、「出産前」に提出を行い、実際の「出産日」が当初予定日と異なった場合には、もう一度「産前産後休業期間変更」の申出書提出をし直さなければなりません。

よって、 手続きを効率化するために

あえて「出産後」に「産前産後休業取得者申出書」の提出を行っても構いません。

ちなみに、「産休終了後」に続けて「育休」を取得する場合は、「育休」開始後にもう一度「育児休業取得者申出書」を提出する必要があります。

【申出後、免除承認までの間の社会保険料納入額について】

「出産後」に「産前産後休業取得者申出書」の提出を行った場合など、「産休開始日」から日数を置いて申請した場合には・・・

「本来免除となるべき社会保険料」について免除の手続きが間に合わず、日本年金機構から納入の告知が行われてしまう場合があります。

この場合、いったんは「本来免除となるべき保険料額」を含めて納入することとなりますが、その翌月以降の告知額が減額調整されますので問題ありません。

【予定よりも早く産休終了する場合の届出】

予定よりも早く、産休を終了することとなった場合は「保険料免除期間終了の届出」を申請する必要があります。

申請が遅れますと、「保険料追加徴収」の対象となる場合がありますので注意が必要です。

【保険料免除期間中の将来の年金額】

「保険料免除期間中」も、「休業直前の標準報酬月額等級」に基づき計算した保険料を納付したものとみなされます。

このため、将来受取る年金額が減額される心配はありません。

◆産休中の社会保険料免除に関する「手続書類」および「書き方」については、日本年金機構ページへのリンクを貼らせていただきます。

従業員(健康保険・厚生年金保険の被保険者)が産前産後休業を取得したときの手続き|日本年金機構 (nenkin.go.jp)

注)健康保険組合(組合健保)にご加入の場合は、各「組合健保」の手続きルールに従って下さい。

なお、産休中の社会保険料免除について、この記事に記載が無い内容については【産休中の健康保険・厚生年金保険料は?】社会保険料免除ルールを詳しく解説!をあわせてご参照下さい。

2)給与計算時の社会保険料引き落し停止手続き

〔第1回〕産休開始前(前半) / 4)産休開始日と社会保険料免除手続きの事前確認

で確認した「給与計算」時から「社会保険料の引き落し」を停止します。

以下、停止のタイミングを確認するために必要となる同一の記事を今一度掲載しておきます。

先を急ぐ方は、読み飛ばし、次の章へお進み下さい。

【給与・賞与からの保険料引き落し停止時期確認】

社会保険料が免除となるのは、「産休を開始した月」からとなりますので・・・

例えば、

- 給与締切日:「月末日」

- 給与支払日:「毎月10日」

- 6月10日:「5月分の給与支払日」

- 6月20日:「賞与の支給日」

- 6月30日:「産休開始日」

であった場合、「6月分の社会保険料」から免除が開始されることとなります。

まずは、「賞与支払い時」の社会保険料から見ていきます。

上記の場合、6月20日支給の賞与に対する保険料は全額免除となります。

「産休開始日」よりも「賞与支給日」の方が前にある場合でも、「産休を開始した月」の賞与にかかる社会保険料は全額免除となる

ことについて、しっかりと覚えておきましょう。

もし、間違えて保険料を引き落してしまった場合は返金の手続きが必要となります。

次は、「給与支払い時」の社会保険料について見ていきます。

こちらは「賞与支払い時」とは免除の取扱いが異なる場合がありますので注意が必要です。

もう一度、例をみてみますと・・・

- 給与締切日:「月末日」

- 給与支払日:「毎月10日」

- 6月10日:「5月分の給与支払日」

- 6月20日:「賞与の支給日」

- 6月30日:「産休開始日」

であった場合 、「6月分の社会保険料」から免除が開始されることとなりますが、「給与支払い時」については・・・

6月10日支払いの「5月分給与」から社会保険料の引き落しを停止すればよいか?

というと、そうとは限りません。

なぜなら、「社会保険料の納期限」は「翌月末」となっています。

よって・・・

「6月分の社会保険料」を「翌7月10日」支払いの「6月分給与」から引き落し「7月末」までに納入している会社

のほうが一般的です。

このような会社を「翌月扱い処理」の会社と呼ぶこととしましょう。

いっぽう・・・

「6月分の社会保険料」を6月10日支払いの「5月分給与」から引き落し「7月末」までに納入している会社

もあります。

このような会社を「当月扱い処理」の会社と呼ぶこととしましょう。

「当月扱い処理」の会社の場合は、「産休開始日」が「給与支払日」よりも後の場合も、当該「給与支払日」から引き落しを停止しておく必要があります。

このように、自社がどちらの取扱いとなっているか確認し、社会保険料引き落し停止のタイミングを事前に見定めておく必要があります。

毎月引き落しする社会保険料の金額は、基本的に一定額のため分かりにくいですが、保険料額が改定された際に、どのタイミングで引き落し額に反映させているか確認すれば、「当月扱い処理」なのか「翌月扱い処理」なのかを知ることができます。

もし上記「引き落し停止」のタイミングを間違えた場合は、「引き落し再開」のタイミングを同じだけ「スライドする」などして、忘れずに精算しましょう。

3)通勤手当等「固定的賃金」の調整手続き

〔第1回〕産休開始前(前半) / 5)通勤手当等「固定的賃金」の調整方法確認

で解説したとおり、必要があれば「通勤手当」等「固定的賃金」の支給額を調整しておきます。

以下、調整方法について解説した同一の記事を今一度掲載しておきます。

先を急ぐ方は、読み飛ばし、次の章へお進み下さい。

【ルールは会社毎に決定】

産休・育休期間中の「通勤交通費」支払については、特にルールは無く、会社毎に自由に決定します。

ただし、「就業規則」や「賃金規定」に、あらかじめ定めがある場合は、その定めに従わなければなりません。

【実費精算としておくのが望ましい】

休業期間中の通勤交通費については、あらかじめ、休業予定日数に応じて減額を行い、休業期間中に出社した場合については実費清算とする方法をおすすめします。

通勤定期券を現物支給している場合も、可能な限り、払い戻しの手続きを行い、休業前に精算しておくことが望ましいです。

休業期間中の日数分についても、一律固定額を支給したままにしておくと、「出産手当金」「育休給付金」の支給額算定の際、休業期間中に固定的賃金を支払ったものとして、支給調整の対象となり、支給額が減額される場合があります。

【その他の固定的賃金について】

その他、「住宅手当」「扶養手当」など、毎月「固定額」を支給している手当についても、「賃金規定上」可能であれば・・・

休業対象日を含む計算期間については、「休業日数」に応じて日割り計算し「減額支給」することをおすすめします。

こちらも、一律「固定額」を支給したままにしておくと、休業期間中に「固定的賃金」を支払ったものとして支給調整の対象となる場合があります。

4)休業期間中の地方税(住民税)納税方法変更手続き

〔第2回〕産休開始前(後半) / 1)休業期間中の地方税(住民税)納税方法確認

で解説したとおり「地方税(住民税)の納税方法」は休業期間が長期に及ぶ場合は「普通徴収」への変更するのが一般的です。

変更が必要である場合は、手続きを行います。

以下、〔第2回〕と同一の解説記事を今一度掲載しておきます。

先を急ぐ方は、読み飛ばして下さい。

【産休・育休期間中の地方税(住民税)支払方法について】

地方税の支払いは、産休・育休期間中も、給与支給の有無に関わらず発生します。

その一方で、出産手当金・育休給付金から地方税は引き落しできません。

そのため、休業期間中の地方税支払については、以下の方法が考えられます。

【休業期間中、給与からの引き落しができない場合】

産休・育休期間中について・・・

- 給与を支給しない場合

- 給与支給は行うが、地方税の引き落し額(特別徴収月額)を下回る場合

上記のケースに該当する場合は、資金不足のため地方税を給与から引き落し(特別徴収)することができません。

この場合、以下①、②いずれかの対応が考えられます。

①休業期間中の地方税を会社が立替払いする方法

休業期間中は、「特別徴収」による毎月納税分を会社が「立替え払い」しておき、本人が職場復帰した後に、給与支給のタイミング等で一括もしくは分割して精算します。

ある程度、休業期間が短い場合に行います。

②特別徴収を中止する方法

「特別徴収」中止の手続きを行います。

休業期間が長期に渡る場合に行います。

【特別徴収中止の手続き】

それでは、ここからは、上記②「特別徴収中止」の手続きについて、解説していきます。

なお、納税先の市区町村によって手続き方法が異なる場合があります。

詳細は、納税先の市区町村窓口または顧問税理士先生までご確認をお願いいたします。

まず「会社」は・・・

休業する「従業員の方」の「当年1月1日現在に居住していた各市区町村」

宛てに

「給与支払報告書・特別徴収に係る給与所得者異動届出書」

を提出し「特別徴収」を中止します。(休業開始の翌月10日までに会社が提出)

なお、上記「特別徴収」の中止を届出する際には・・・

「中止を開始した月の分」から「年度末分(5月末分)」までをどのように納付すべきか?

について、届出書面上に設けられた「以下の選択肢」にチェックを行うようになっています。

- 特別徴収中止前の最終回給与から、会社が一括徴収し、一括納付する

- 市区町村から本人宛に納付書を発行してもらい休業者本人が直接納付する (普通徴収)

なお、注意点として・・・

「1月1日~5月31日」の間に休業を開始し、「特別徴収」を中止する場合は原則「一括納付」しか選択できません。

ただし、

「最終回給与」の金額より「地方税残額」が大きく、全ての金額を控除しきれない場合に限り「普通徴収」を選択してもよい

こととなっています。

以上により、本年度分の地方税残額について、支払方法が確定します。

なお、6月以降も引続き休業する場合で「新年度地方税(6月分~)」について改めて「特別徴収通知」が届いた場合は、「普通徴収」を選択して異動届出書を再度提出します。

よって、6月分以降の地方税は、休業する方本人が直接納付することとなります。

【休業する従業員の方へ伝えておくべきこと】

「特別徴収」から「普通徴収」に切り替えを行った場合、休業する従業員の方本人に送られてくる「納税通知書」については、納付手続き後も処分せず大切に保管しておくよう伝えておくべきです。(電子納付の場合は、納付済エビデンスとなる画面をプリントアウトし保管)

職場復帰後、「普通徴収」から「特別徴収」へ再切り替えを行う際、納付済であることのエビデンスとして、切り替え届出書への添付を求められることがあります。

【休業期間中も給与からの引き落しが可能な場合】

産休・育休期間中も通常通り「給与支給」を行う場合等で、「給与支給月額」が地方税の「特別徴収月額」を上回る場合は、引き続き「特別徴収」を行うことができるため特に手続きを行う必要はありません。

まとめ

今回は、第3回として、「産休開始後(出産前)の手続き」について解説してきました。

この記事が、初めて産休・育休の申出を受けた場合など、どうしたらよいか分からず困っている会社経営者・労務担当者の方々にとっての一助となれば幸いです。

他の回をご覧になりたい方はこちらをご参照下さい。↓

■当事務所では、小規模企業でも産休・育休手続きを円滑に進められるよう・・・

産休・育休手続ナビゲーション+申請手続代行サービスを

顧問契約不要・安心の一括スポット料金でご提供しております。

メールのみで・・・

- お申込み(別途 書面の郵送が必要となります)

- 最新の産休・育休制度情報収集

- 産休・育休、各種事務手続のアウトソーシング

まで、一筆書きで完了させることができる画期的なサービス内容となっております。

- 産休・育休取得実績が乏しい小規模企業のご担当者様

- ご多忙につき、「情報収集の時間確保」が難しいご担当者様

- 業務中断せず、自分のペースで支援を受けたいご担当者様

から大変ご好評いただいております。

【全国47都道府県対応】

メールで気軽に支援が受けられる!

あわせて、当事務所では、小規模企業の産休・育休をバックアップすべく・・・

育休関連助成金の申請サポート【事前手数料なし / 完全成果報酬制】を行っております。

(東京しごと財団 働くパパママ育業応援奨励金 の併給申請サポートも可能です)

◆育休推進企業に向けては、育休関連経費を大幅に上回る助成金制度が準備されています。

完全オンライン対応で、就業規則等改定~助成金申請代行まで個別にサポート致します。

分かりやすい完全成果報酬制!

✅ 受給時のみ〔受給額×30%+消費税〕をお支払いいただきます。

✅ 申請要件となる育児介護休業規程等の改定作業も成果報酬の枠内でサポート!手付金等、その他の費用は一切かかりません!

✅ 税理士・同業社労士先生等からのご紹介(外注)案件にも対応致します。(顧問先様とスポット契約させていただきます)

まずは、助成金利用が可能か?無料診断も行っております!

メールで気軽に無料診断!

◆当事務所は産休・育休および介護休業関連に特化した専門事務所です!

CLASSY. 2024年2月号に掲載されました。

企業実務2025年2月号に寄稿しました。

2025年4月「@Living」の取材に協力しました。

2025年9月「読売新聞オンライン」の取材に協力しました。

【両立支援等助成金・東京都奨励金 活用のご案内】

従業員の育休取得を推進する中小企業に対しては、非常に手厚い助成金・奨励金制度が設けられています!

まずは、助成金利用が可能か?無料診断を行っております!

メールで気軽に無料診断!

育休関連の助成金・奨励金制度について知りたい方は、以下のサイトもご参照下さい。

欠員補充コストでお悩みの事業主様には、是非とも知っておいていただきたい内容となっています。

産休・育休関連情報 総合ページへのリンクはこちら!

以下のページからアクセスすれば、産休・育休関連の【各種制度・手続き情報】【最新の法改正情報】から【助成金関連情報】まで、当サイトにある全ての記事内容を閲覧することができます。

①.png)

②.png)

①.png)